Rintiksedu.id – Selamat datang kembali di Rintiksedu.id! Pada kesempatan kali ini, kami akan membahas topik yang penting dan sering menjadi perhatian dalam dunia bisnis, yaitu cara menghitung Dasar Pengenaan Pajak (DPP) Pajak Pertambahan Nilai (PPN). Mengetahui cara menghitung DPP sangatlah penting karena DPP merupakan nilai dasar yang digunakan untuk menghitung pajak seperti PPN.

Dasar Pengenaan Pajak (DPP)

Sebelum masuk ke dalam cara menghitung DPP, penting untuk memahami apa itu DPP. DPP adalah harga jual, nilai ekspor atau impor, penggantian, atau nilai yang digunakan sebagai dasar pengenaan pajak. Dalam hal ini, DPP merupakan nilai dasar yang digunakan untuk menghitung pajak terutang seperti PPN, PPh Pasal 22, PPh Pasal 23, dan PPh Pasal 4 ayat (2).

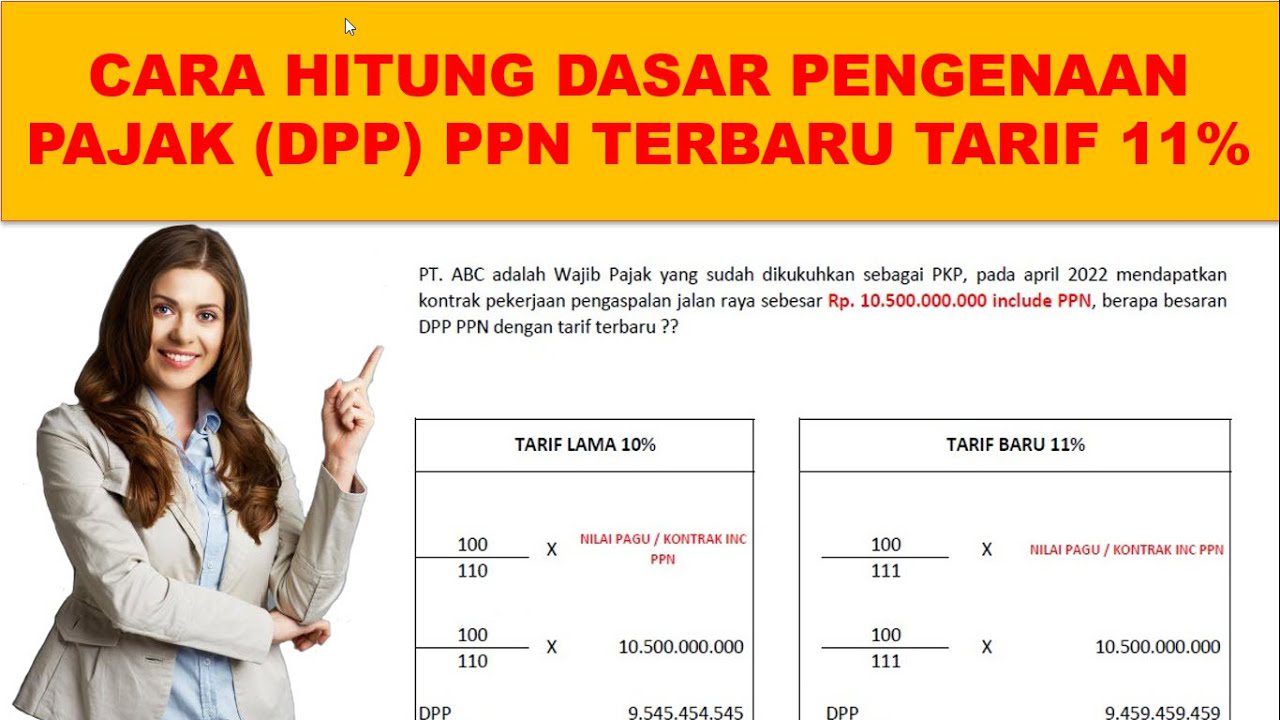

Contoh Kasus & Cara Menghitung DPP PPN

Untuk lebih memahami cara menghitung DPP PPN, berikut adalah dua contoh kasus yang bisa menjadi referensi:

Kasus apabila penjualan tidak disertai PPN:

- DPP = Harga Jual

- PPN terutang = DPP + (10% x DPP)

Misalnya, Anda melakukan penjualan dengan harga jual sebesar Rp11.000.000. Maka:

- PPN terutang = Rp11.000.000 + (10% x Rp11.000.000)

- PPN terutang = Rp11.000.000 + Rp1.100.000

- PPN terutang = Rp12.100.000

Kasus apabila penjualan disertai PPN:

- DPP = 100/110 x Harga Jual

- PPN terutang = 10% x DPP

Contoh lainnya, Anda melakukan penjualan dengan harga jual sebesar Rp33.000.000. Maka:

- DPP = 100/110 x Rp33.000.000 = Rp30.000.000

- PPN terutangnya = 10% x Rp30.000.000 = Rp3.000.000

Dalam kedua kasus di atas, Anda dapat melihat bahwa DPP berbeda tergantung apakah penjualan disertai PPN atau tidak.

Pajak Pertambahan Nilai (PPN)

Selain menghitung DPP, penting juga untuk memahami apa itu Pajak Pertambahan Nilai (PPN). PPN adalah pajak yang dipungut atas Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) yang memiliki pertambahan nilai. PPN dihitung dengan cara mengalikan tarif PPN dengan DPP.

Perubahan Tarif PPN Terbaru

Adapun perubahan terbaru yang perlu diperhatikan terkait PPN adalah kenaikan tarif PPN dari 10% menjadi 11% mulai tanggal 1 April 2022. Perubahan ini dilakukan oleh pemerintah dalam rangka meningkatkan penerimaan pajak.

Cara Membuat Faktur Komersial dan Faktur Pajak

Dalam proses transaksi, faktur merupakan dokumen yang penting untuk tercatatnya transaksi secara resmi. Ada faktur komersial yang digunakan untuk penjualan barang atau jasa, serta faktur pajak yang berhubungan dengan pungutan pajak. Berikut adalah langkah-langkah untuk membuat faktur komersial dan faktur pajak menggunakan aplikasi e-Faktur:

Cara Membuat Faktur Komersial

1. Buka aplikasi e-Faktur

2. Pilih menu “Faktur Komersial”

3. Isi data yang diperlukan seperti nomor faktur, tanggal faktur, nama dan alamat pelanggan, dan deskripsi barang atau jasa yang dijual

4. Setelah data terisi, klik “Simpan” untuk menyimpan faktur komersial

Faktur Pajak Pembelian/Masukan

1. Buka aplikasi e-Faktur

2. Pilih menu “Faktur Pajak Pembelian/Masukan”

3. Isi data yang diperlukan seperti nomor faktur, tanggal faktur, nama dan alamat pemasok, serta deskripsi barang atau jasa yang dibeli

4. Setelah data terisi, klik “Simpan” untuk menyimpan faktur pajak pembelian/masukan

Faktur Pajak Penjualan/Keluaran

1. Buka aplikasi e-Faktur

2. Pilih menu “Faktur Pajak Penjualan/Keluaran”

3. Isi data yang diperlukan seperti nomor faktur, tanggal faktur, nama dan alamat pelanggan, serta deskripsi barang atau jasa yang dijual

4. Setelah data terisi, klik “Simpan” untuk menyimpan faktur pajak penjualan/keluaran

Dengan langkah-langkah di atas, Anda dapat membuat faktur komersial dan faktur pajak dengan mudah menggunakan aplikasi e-Faktur.

Frequently Asked Questions (FAQ)

Apa itu DPP?

DPP adalah harga jual, nilai ekspor atau impor, penggantian, atau nilai yang digunakan sebagai dasar pengenaan pajak.

Apa pengertian Pengenaan Pajak?

Pengenaan Pajak adalah pajak yang terutang atas Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) yang memiliki pertambahan nilai.

Apa itu PKP (Pengusaha Kena Pajak)?

PKP adalah pihak yang memproduksi dan menyerahkan BKP/JKP kepada lawan transaksi dan harus memungut PPN serta menerbitkan invoice atas transaksi tersebut.

Kesimpulan

Dalam dunia bisnis, memahami cara menghitung Dasar Pengenaan Pajak (DPP) sangatlah penting untuk proses perhitungan Pajak Pertambahan Nilai (PPN). DPP merupakan nilai dasar yang digunakan untuk menghitung pajak terutang seperti PPN. Dalam penjualan, DPP dapat berbeda tergantung apakah penjualan disertai PPN atau tidak. Selain itu, perubahan tarif PPN juga perlu diperhatikan, seperti kenaikan tarif PPN dari 10% menjadi 11% mulai tanggal 1 April 2022. Terakhir, penting untuk mengerti cara membuat faktur komersial dan faktur pajak menggunakan aplikasi e-Faktur agar transaksi tercatat secara resmi. Dengan memahami semua hal tersebut, Anda dapat menjalankan bisnis dengan lebih baik dan memastikan ketaatan terhadap peraturan perpajakan.